Definindo Finanças Corporativas

Trata-se de um campo de finanças que lida com as decisões financeiras tomadas pelas corporações e os vários métodos usados para financiar as operações, investimentos e oportunidades de crescimento da empresa. Envolve a análise do desempenho financeiro da empresa, identificando potenciais oportunidades de investimento, determinando as melhores formas de levantar capital e gerenciando os riscos associados às decisões financeiras.

Existem várias estratégias de finanças corporativas de longo ou curto prazo que podem ser utilizadas pelas empresas para maximizar o valor para os acionistas. Isso inclui a realização de análises de investimentos, reestruturação de dívidas, levantamento de capital, fusões e aquisições e joint ventures. Com uma gestão eficaz dessas frentes, as empresas podem tomar decisões financeiras informadas, otimizar seu desempenho e atingir seus objetivos de longo prazo.

Uma compreensão perspicaz das finanças corporativas permitirá que as empresas maximizem o valor do para o acionista e minimizem o risco. Mas diferentes empresas têm diferentes necessidades de financiamento corporativo, diferentes fontes de financiamento e diferentes apetites de risco.

Tamanho – As práticas de finanças corporativas diferem para empresas dependendo de seu tamanho, pois empresas menores geralmente têm acesso limitado a capital e operações financeiras mais simples, enquanto empresas maiores têm mais recursos para garantir financiamento e gerenciar sistemas financeiros complexos. Outros fatores que variam de acordo com o tamanho da empresa incluem estratégias de gerenciamento de risco, oportunidades de investimento e requisitos de conformidade regulatória. No geral, empresas de diferentes tamanhos têm necessidades e restrições financeiras únicas que exigem estratégias financeiras personalizadas.

Indústria – As estratégias podem variar significativamente dependendo da indústria em que uma empresa opera. Por exemplo, as empresas do setor agrícola podem exigir investimentos significativos em equipamentos, terras e mão-de-obra para produzir seus produtos e podem ter que enfrentar a flutuação dos preços das commodities. As empresas de logística, por outro lado, podem precisar investir em infraestrutura de transporte e armazenamento para gerenciar suas operações. As empresas do setor de alimentos e bebidas podem exigir investimentos significativos no desenvolvimento e marketing de produtos, bem como no gerenciamento cuidadoso das cadeias de suprimentos e dos custos de produção. Cada setor tem desafios e oportunidades financeiras específicas que influenciarão as estratégias e decisões financeiras das empresas que operam neles.

Propriedade – As empresas de capital aberto podem ter acesso aos mercados de capitais e estar sujeitas a requisitos regulatórios mais rigorosos, enquanto as empresas de capital fechado podem ter mais controle sobre suas decisões financeiras, mas podem enfrentar limitações em sua capacidade de levantar capital. As empresas familiares podem priorizar a preservação do negócio para as gerações futuras em detrimento da maximização dos lucros no curto prazo, enquanto as startups apoiadas por capital de risco podem priorizar o crescimento em detrimento da lucratividade. Cada estrutura de empresa tem suas próprias considerações financeiras exclusivas, como acesso ao capital, requisitos de governança e padrões de relatórios financeiros, que influenciarão as estratégias e decisões financeiras.

Estágio de desenvolvimento – As startups em estágio inicial podem ter recursos financeiros limitados e contar com financiamento de investidores anjos ou capitalistas de risco para apoiar seu crescimento. À medida que avançam em estágios posteriores de desenvolvimento, podem se concentrar mais na geração de receita e na obtenção de financiamento de bancos ou mercados públicos. As empresas estabelecidas podem ter fluxos de caixa mais previsíveis e podem priorizar o retorno de valor aos acionistas por meio de dividendos ou recompra de ações.

A Importância das Finanças Corporativas

As finanças corporativas são essenciais para o sucesso e crescimento de qualquer empresa. Envolve a tomada de decisões financeiras estratégicas que podem ajudar uma empresa a atingir seus objetivos e maximizar o valor para o acionista. Aqui estão algumas das principais razões pelas quais as finanças corporativas são importantes para uma empresa:

- Alocação de Capital: finanças corporativas ajudam uma empresa a alocar seu capital de forma eficaz. Isso envolve determinar quais investimentos ou desinvestimentos gerarão os maiores retornos, quais projetos devem ser financiados e como devem ser financiados.

- Gerenciamento de Riscos: finanças corporativas ajudam uma empresa a gerenciar seus riscos, equilibrando o trade-off entre risco e retorno. Isso envolve avaliar os riscos associados a diferentes investimentos e escolher aqueles que oferecem os melhores retornos ajustados ao risco.

- Maximizando o Valor do Acionista: as finanças corporativas ajudam uma empresa a maximizar o valor do acionista aumentando a lucratividade e o preço das ações. Isso envolve a tomada de decisões que aumentam o valor da empresa, como investir em novos projetos ou devolver capital aos acionistas por meio de dividendos ou recompra de ações.

- Encontrar Oportunidades de Crescimento: o financiamento corporativo ajuda a empresa a identificar e avaliar oportunidades de crescimento. Isso envolve a análise da viabilidade financeira de novos projetos, avaliando seu impacto na posição financeira da empresa e tomando decisões sobre a sua continuidade ou não.

- Identificando a Vantagem Competitiva: as finanças corporativas ajudam uma empresa a obter uma vantagem competitiva ao tomar decisões financeiras estratégicas que permitem superar os concorrentes. Isso pode envolver o investimento em novas tecnologias, a expansão para novos mercados ou a aquisição de outras empresas.

Em resumo, as finanças corporativas são fundamentais para o sucesso e crescimento de qualquer empresa. Ao tomar decisões financeiras estratégicas que maximizam o valor para o acionista, gerenciam riscos e identificam oportunidades de crescimento, as empresas podem se manter competitivas e obter sucesso a longo prazo.

Principais Áreas de Finanças Corporativas

As finanças corporativas envolvem uma ampla gama de atividades financeiras que ajudam as empresas a tomar decisões estratégicas e otimizar seu desempenho financeiro. Aqui estão algumas áreas-chave de finanças corporativas:

- Análise de Investimento: envolve a avaliação de potenciais oportunidades de investimento e a decisão de quais projetos seguir com base em seus retornos e riscos esperados. As técnicas de orçamento de capital incluem valor presente líquido (VPL), taxa interna de retorno (TIR) e análise do período de retorno.

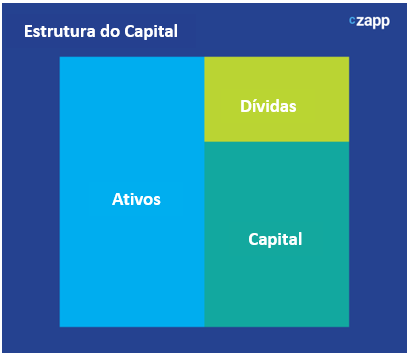

- Estrutura de Capital: refere-se ao mix de dívida e patrimônio utilizado para financiar as operações e investimentos de uma empresa. O objetivo da gestão da estrutura de capital é equilibrar os benefícios da dívida (menor custo financeiro, benefícios fiscais) contra os custos de dificuldades financeiras e custos de agência.

- Fusões e Aquisições: refere-se à avaliação de possíveis alvos de aquisição, conduzindo a devida diligência, negociação dos termos do acordo e integração da empresa adquirida ao negócio existente.

Com uma gestão eficaz dessas frentes, as empresas podem tomar decisões financeiras informadas, otimizar seu desempenho e atingir seus objetivos de longo prazo.

Risco, tempo e condições de mercado são fatores críticos que podem impactar as decisões de finanças corporativas para empresas em geral. Toda empresa enfrenta riscos, sejam eles relacionados à volatilidade do mercado, mudanças regulatórias ou eventos inesperados, como desastres naturais ou pandemias. As empresas precisam avaliar esses riscos e desenvolver estratégias para gerenciá-los de forma eficaz, como por meio de cobertura de risco, diversificação ou seguro.

O tempo também é importante nas decisões de finanças corporativas, pois as empresas precisam equilibrar as necessidades de curto prazo com as metas de longo prazo. Por exemplo, as empresas podem precisar investir em pesquisa e desenvolvimento, marketing ou infraestrutura para dar suporte ao crescimento futuro, mas também precisam gerenciar seu fluxo de caixa e garantir que tenham recursos suficientes para atender às suas necessidades imediatas.

As condições de mercado são outro fator importante que pode impactar as decisões de finanças corporativas. Mudanças no comportamento do consumidor, avanços tecnológicos ou pressões competitivas podem impactar vendas, receita e lucratividade, e as empresas precisam ser capazes de responder rapidamente a essas mudanças. Isso pode envolver fazer investimentos estratégicos, alienar ativos não essenciais ou entrar em parcerias estratégicas ou fusões e aquisições.

Por exemplo, um produtor de soja enfrenta riscos de condições climáticas, como secas, inundações ou temperaturas extremas, que podem afetar a produtividade da soja, levando à redução das receitas da empresa. Em termos de cronograma, as épocas de plantio e colheita podem impactar o fluxo de caixa e exigir uma gestão cuidadosa do capital de giro. As condições de mercado, como oferta e demanda globais, políticas comerciais e preferências do consumidor por produtos alternativos, também podem afetar os preços e a lucratividade da soja.

Como um Consultor de Finanças Corporativas Pode Ajudar uma Empresa

Um consultor de finanças corporativas pode fornecer orientação e experiência valiosas para ajudar uma empresa a tomar decisões de alocação de capital e maximizar seu valor. Alguns exemplos desses serviços de consultoria incluem:

- Planejamento Financeiro Estratégico: um consultor de finanças corporativas pode ajudar uma empresa a desenvolver um plano financeiro abrangente que se alinhe com seus objetivos estratégicos. Isso pode envolver a avaliação de oportunidades de investimento, avaliação do desempenho financeiro da empresa e identificação de potenciais riscos e oportunidades.

- Levantamento de capital: um consultor de finanças corporativas pode ajudar uma empresa a levantar capital por meio de financiamento de dívida ou capital. Isso geralmente envolve a preparação de projeções financeiras, identificação de potenciais investidores ou credores e negociação de condições favoráveis.

- Fusão & Aquisição: um consultor de finanças corporativas pode fornecer orientação e suporte durante o processo de fusão e aquisição. Isso pode envolver a coordenação de devida diligência, avaliação de possíveis alvos e negociação dos termos do acordo.

- Reestruturação Financeira: um consultor de finanças corporativas pode ajudar uma empresa a reestruturar suas operações financeiras para melhorar seu desempenho e reduzir os riscos financeiros. Isso pode envolver o refinanciamento de dívidas e a alienação de ativos de baixo desempenho.

Normalmente, os serviços de assessoria oferecidos por um assessor financeiro corporativo concentram-se em três frentes principais: captação de recursos, reestruturação de dívidas e fusões & aquisições.

Aumento de capital

Levantamento de capital é o processo pelo qual uma empresa levanta fundos para financiar suas operações ou iniciativas de crescimento. Os métodos mais comuns de levantamento de capital são por meio de capital próprio ou financiamento de dívida. O financiamento de capital envolve a emissão de ações de propriedade da empresa para investidores em troca de capital. Isso pode ser feito por meio de fusões e aquisições, ofertas públicas iniciais (IPOs), ofertas secundárias ou colocações privadas. Em contraste, o financiamento da dívida envolve empréstimos de dinheiro de credores, como bancos, detentores de títulos ou outras instituições financeiras. O financiamento da dívida envolve o pagamento do empréstimo inicial e dos juros durante um determinado período e, normalmente, não envolve uma transferência de propriedade da empresa. As empresas precisam considerar cuidadosamente suas opções de financiamento e o impacto nas partes interessadas antes de decidir se levantarão capital por meio de venda de ações ou de uma parte da empresa, empréstimos ou uma combinação de ambos.

Financiamento de Dívidas

Levantamento de dívida é o processo de garantir financiamento para uma empresa ou organização por meio da emissão de títulos de dívida, como empréstimos, pré-pagamentos, notas ou instrumentos do mercado de capitais. O levantamento de dívidas pode fornecer uma fonte confiável de capital para as empresas financiarem crescimento, aquisições, capital de giro ou outras iniciativas estratégicas.

Quando uma empresa contrai empréstimos, ela concorda em pagar juros sobre o valor emprestado e reembolsar o valor principal em uma data específica no futuro. Os termos da dívida, incluindo a taxa de juros, o período de amortização e os requisitos de garantia, são negociados entre o mutuário e o credor ou investidores.

O levantamento de dívidas pode ser um processo complexo que requer planejamento e execução cuidadosos. Normalmente envolve a preparação de projeções financeiras, avaliação da qualidade de crédito, identificação de potenciais credores ou investidores e negociação de condições favoráveis. As empresas podem optar por levantar dívidas por meio de ofertas públicas no mercado de capitais, colocações privadas ou empréstimos bancários, dependendo de suas necessidades e objetivos financeiros.

Encontre abaixo um processo passo a passo resumido sobre o processo de financiamento por meio da emissão de títulos de dívida:

Reestruturação de Dívida

Se uma empresa tiver muita alavancagem – ou se suas obrigações de dívida ultrapassarem sua capacidade de gerar caixa – pode ser necessário refinanciar ou reescalonar a dívida. Isso pode acontecer por vários motivos, mas normalmente ocorre devido a uma mudança repentina nas circunstâncias financeiras da empresa.

A reestruturação da dívida é o processo de renegociação dos termos das obrigações de dívida pendentes de uma empresa. Isso pode envolver a modificação da taxa de juros, período de amortização ou outros termos da dívida para torná-la mais administrável para o mutuário.

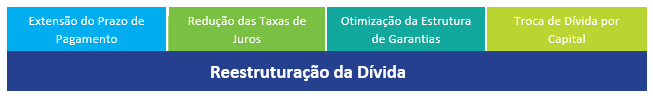

Existem várias possibilidades em um processo de reestruturação de dívida, incluindo:

- Reescalonamento da dívida: normalmente envolve o alongamento do prazo de pagamento da dívida, o que pode reduzir as obrigações do serviço da dívida da empresa no curto prazo.

- Redução de taxas de juros: trata-se de negociar taxas de juros mais baixas, o que pode reduzir o custo dos empréstimos e melhorar o fluxo de caixa.

- Otimização da estrutura de garantias: envolve a negociação de uma melhor alocação de garantias para permitir que a empresa cumpra suas obrigações atuais e financie necessidades futuras de fluxo de caixa.

- Troca de dívida por capital: envolve a conversão de uma parte da dívida em capital, o que pode melhorar o balanço da empresa e reduzir suas obrigações de serviço da dívida.

A reestruturação da dívida pode ser um processo complexo que requer negociação e planejamento cuidadosos. Normalmente envolve trabalhar com vários credores para encontrar uma solução que funcione para todas as partes envolvidas.

No geral, a reestruturação da dívida pode fornecer às empresas uma maneira de gerenciar suas obrigações de dívida e melhorar sua posição financeira. No entanto, é importante que as empresas considerem cuidadosamente os riscos e benefícios potenciais da reestruturação da dívida e busquem a orientação de especialistas financeiros antes de tomar qualquer decisão.

Fusões e Aquisições

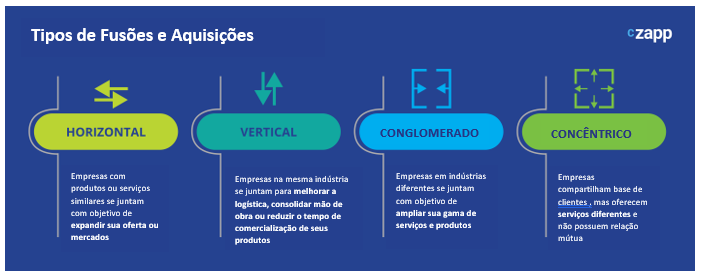

Fusões e aquisições (M&A) são duas estratégias diferentes que as empresas usam para expandir suas operações de negócios ou obter uma vantagem competitiva no mercado.

Uma fusão é quando duas empresas se combinam para formar uma única entidade, geralmente com um novo nome e uma nova estrutura administrativa. Isso pode acontecer de várias maneiras, como por meio de troca de ações, transação em dinheiro ou uma combinação de ambos. O objetivo de uma fusão é criar uma empresa mais eficiente e lucrativa, combinando os pontos fortes de ambas as organizações.

Por outro lado, uma aquisição ocorre quando uma empresa compra outra empresa para obter controle sobre seus ativos, recursos e operações. A empresa adquirida pode continuar a operar de forma independente ou pode ser integrada às operações existentes da empresa adquirente.

As fusões e aquisições geralmente são motivadas pelo desejo de obter economias de escala, reduzir a concorrência, diversificar os negócios ou obter acesso a novos mercados, tecnologias ou talentos.

Além disso, a abordagem do lado venda para transações de M&A é aplicável a empresas que buscam:

- Levantamento de Capital: uma empresa pode vender suas ações para levantar capital para financiar seu crescimento, operações, planos de expansão ou reduzir a alavancagem financeira. Ao vender suas ações, a empresa pode captar recursos de investidores sem contrair dívidas.

- Diversificação: uma empresa pode vender suas ações para diversificar seus investimentos e reduzir o risco. Com isso, a empresa pode pulverizar seus investimentos em diferentes indústrias e setores, reduzindo sua exposição a qualquer mercado ou ativo.

- Estratégia de Saída: os proprietários ou investidores de uma empresa podem vender suas ações como parte de uma estratégia de saída, como aposentadoria, planejamento de sucessão ou venda do negócio. Ao vender suas ações, os proprietários podem realizar seu investimento e transferir a propriedade para novos proprietários ou investidores.

- Parcerias Estratégicas: uma empresa pode vender suas ações a parceiros estratégicos ou investidores para estabelecer uma parceria ou joint venture. Ao vender suas ações a um parceiro estratégico, a empresa pode obter acesso a novos mercados, tecnologias ou conhecimentos que podem ajudá-la a atingir seus objetivos estratégicos.

- Liquidez: uma empresa pode vender suas ações para fornecer liquidez aos seus acionistas, permitindo-lhes vender suas ações e realizar seu investimento. Isso pode ser particularmente útil para acionistas que precisam levantar dinheiro para fins pessoais ou comerciais.

É importante mencionar que as transações de M&A também podem ser arriscadas e complexas e requerem um planejamento cuidadoso, auditorias e negociação para garantir que ambas as partes se beneficiem da transação.

Um processo de fusão e aquisição normalmente leva meses para ser concluído e envolve complexas fases de negociação. As etapas comuns de um processo de M&A são explicadas abaixo:

Fase de Preparação

- Entenda as motivações do cliente e a tese de M&A para a empresa.

- Mapeamento da lista de potenciais investidores incluindo investidores estratégicos e/ou financeiros.

- Mergulhe profundamente na operação e na história financeira da empresa.

- Elaboração das projeções financeiras da empresa, avaliação e material de marketing (teaser, memorando informativo e carta de processo).

Abordagem ao Mercado

- Abordagem aos potenciais investidores num processo de roadshow.

- Assinatura de NDAs e entrega dos materiais de marketing aos potenciais investidores interessados na transação.

- Sessões de perguntas e respostas com os potenciais investidores e apresentação da administração.

- Apresentação pelos investidores de uma NBO (Non-Binding Offer) à empresa, sinalizando não apenas o preço, mas os principais termos e condições de uma eventual transação.

Diligência e Ofertas Finais

- O processo de due diligence permite ao investidor conduzir e investigar exercícios para mensurar potenciais contingências em diversas áreas dos negócios da empresa.

- Além disso, o processo permite que o investidor conheça detalhadamente as operações do dia a dia da empresa.

- Após a fase de due diligence, o investidor emite uma proposta vinculante à empresa detalhando: reajuste de preço, condições de pagamento, cláusulas de não concorrência, forma de tratamento de contingências, garantias, entre outros.

Negociações Finais e Assinatura

- Após a emissão da proposta vinculante, as partes negociam os termos definitivos da transação.

- Os termos finais da transação são formalizados em acordos definitivos assinados pelas partes que normalmente incluem: contrato de compra e venda de ações – SPA, acordo de acionistas e outros.

- Após o cumprimento das condições precedentes, a operação é encerrada.

Empreendimentos Conjuntos

Ao contrário das fusões, uma joint venture é um acordo comercial no qual duas ou mais empresas se unem para realizar um projeto ou atividade comercial específica. Em uma joint venture, cada empresa contribui com recursos, experiência e capital para o empreendimento e compartilha os riscos e recompensas do empreendimento.

A joint venture pode assumir diferentes formas, como parceria, sociedade de responsabilidade limitada ou corporação, dependendo dos requisitos legais e regulamentares dos países em que as empresas operam.

As joint ventures podem oferecer diversos benefícios às empresas, como:

- Acesso a novos mercados: as joint ventures permitem que as empresas entrem em novos mercados ou setores nos quais possuem experiência ou especialização limitada.

- Recursos compartilhados: ao reunir recursos, as empresas podem obter economias de escala e reduzir custos.

- Compartilhamento de riscos: as joint ventures permitem que as empresas compartilhem os riscos do empreendimento, reduzindo o ônus financeiro do projeto.

- Acesso a novas tecnologias: as joint ventures podem fornecer acesso a novas tecnologias e conhecimentos que podem ser difíceis ou caros de desenvolver internamente.

As joint ventures também podem ser complexas e desafiadoras de administrar, pois exigem comunicação, coordenação e alinhamento de objetivos eficazes entre as empresas participantes. Portanto, as empresas precisam considerar cuidadosamente os riscos e benefícios de uma joint venture antes de entrar em tal acordo.

Joint Venture de Capital: em uma joint venture de capital, duas ou mais empresas criam uma nova entidade na qual cada participante contribui com capital e recursos em troca de uma participação acionária. Os participantes compartilham os lucros e perdas da joint venture com base em sua porcentagem de propriedade. Isso pode ser benéfico para pequenas empresas, pois permite que elas acessem projetos de maior escala sem realmente passar por uma fusão.

Joint Venture Contratual: é uma colaboração entre duas ou mais empresas baseada em um contrato ou acordo, e não na criação de uma nova entidade legal. Os participantes concordam em trabalhar juntos em um projeto específico ou atividade de negócios e compartilhar os riscos e recompensas de acordo com os termos do acordo.

Joint Venture Baseada em Projetos: é uma parceria temporária entre duas ou mais empresas que colaboram em um projeto ou iniciativa específica. A joint venture é dissolvida quando o projeto é concluído ou quando um marco específico é alcançado.

Aliança Estratégica: duas ou mais empresas concordam em colaborar em uma base de longo prazo para alcançar objetivos estratégicos comuns. A aliança pode envolver o compartilhamento de recursos, expertise ou tecnologia e pode resultar na criação de um novo produto ou serviço.

Consórcio: um consórcio é uma joint venture em que várias empresas combinam recursos para licitar um grande projeto ou contrato. Os membros do consórcio compartilham os riscos e recompensas do projeto e podem trabalhar juntos no futuro.

Conclusão

As finanças corporativas são um componente crucial de qualquer plano de negócios. Sem ferramentas de finanças corporativas, é difícil crescer ou penetrar no mercado de forma rápida ou eficaz. Não existe uma abordagem “tamanho único” para finanças corporativas e as empresas devem, em vez disso, avaliar suas necessidades e recursos para garantir que estão aproveitando as estratégias corretas.

Se quiser saber mais sobre como a Czarnikow pode ajudar com suas necessidades financeiras corporativas, entre em contato com nossa equipe de Finanças Corporativas (corporatefinance@czarnikow.com ).

Sobre as Finanças Corporativas da Czarnikow