Pontos Principais

- As usinas do CS Brasil fazem o hedge da maior parte de seu açúcar nos contratos de julho e outubro.

- Normalmente, as usinas conseguem precificar para os próximos 12 meses.

- A visão de preços para açúcar e a paridade do etanol determinará seu ritmo de precificação.

Embora a safra Centro-Sul (CS Brasil) se estenda de abril a março, a maior parte da produção ocorre de abril a outubro.

E isso se reflete no volume precificado contra cada contrato futuro:

Podemos ver mais pressão precificação do Brasil sobre os contratos de julho e outubro.

Mas como as usinas decidem como e quando precificar esses volumes?

Usinas também especulam ao precificar…

Normalmente, as usinas negociam seus contratos de açúcar físico até setembro, comprometendo seus volumes às tradings e com isso acessam o hedge de açúcar.

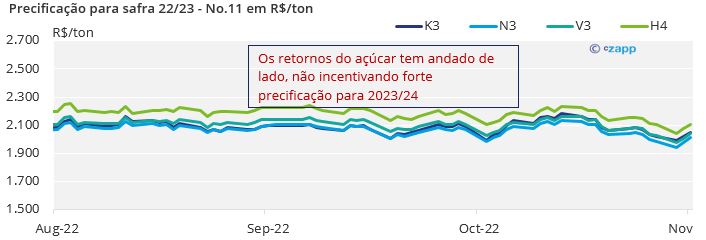

A maioria das usinas poderá precificar pelos próximos 12 meses, enquanto 30-40% podem precificar por um prazo mais longo de até 18 meses.

No entanto, as usinas brasileiras procuram manter uma maior flexibilidade ao nao precificar todo seu volume com tanta antecedencia, principalmente quando acreditam que o preço do açucar deve subir…

Nos últimos dois anos, vimos as usinas precificando fortemente a próxima safra. Embora os níveis de hedge estivessem fornecendo boas margens, algumas usinas ficaram com um gosto amargo, uma vez que o mercado continuou subindo e sentiram que poderiam ter capturado melhores retornos.

Isso fica particularmente evidente com a pouca movimentação de precificação para a próxima safra, onde as usinas estão optando por ter uma maior flexibilidade para precificar mais no spot, o que eles acreditam que resultará em preços mais altos.

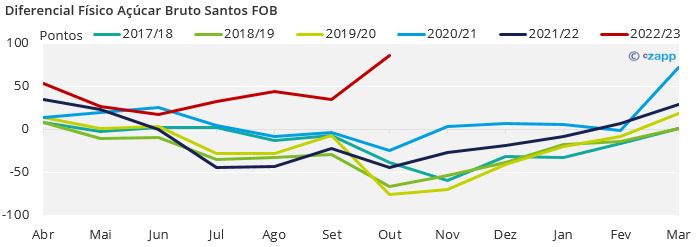

Outra dinâmica interessante que tem impactado a perspectiva das usinas é o aumento dos custos de demurrage.

Os custos de demurrage dobraram desde o ano passado, passando de US$ 20 mil/dia para US$ 40 mil/dia. Isso, junto com a forte demanda mundial por açúcar brasileiro, manteve os diferenciais físicos FOB em alta.

Normalmente, os contratos físicos entre usinas e as tradings são flat. Portanto, a escolha de estar mais exposto ao mercado spot é na esperança de conseguir capturar a força do mercado físico.

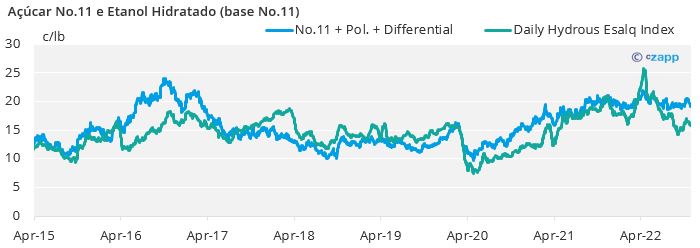

E claro, a paridade açúcar e etanol

Na vida, tudo é relativo. E para as usinas brasileiras, os preços do açúcar precisam ser não apenas altos, mas superiores aos do etanol. As usinas no Brasil podem produzir açúcar e etanol, e a quantidade de cana alocada a cada uma depende da paridade açúcar e etanol.

Se o açúcar estiver pagando mais, espera-se um mix de açúcar mais alto para a temporada. Se o etanol tiver um retorno mais favorável, então o mix de açúcar será reduzido em favor do biocombustível – pense nas safras 2018/19 e 2019/20.

Porém, ao contrário do açúcar, o etanol não é um produto que as usinas costumam fazer hedge e por isso é vendido principalmente numa base spot. Durante a safra, se a paridade estiver favorecendo o etanol, as usinas podem cancelar seus contratos de açúcar e tentar produzir mais biocombustível.