Enfoque de la Información

- El mercado del transporte de mercancías ha atravesado unos años agitados.

- Tras un repunte histórico entre 2020 y 2022, el mercado se encuentra ahora bajo presión.

- Pero hay algunas razones por las que esta recesión será muy diferente de la anterior.

La volatilidad define el mercado del transporte de mercancías

Como el transporte de mercancías depende de la oferta y la demanda, es muy sensible a los altibajos de la economía mundial. A menudo puede considerarse un barómetro del apetito de los consumidores. De hecho, las recesiones suelen coincidir con una caída de los fletes.

Nota: El periodo sombreado indica recesión

Fuente: St Louis Fed

Ante la inminencia de una recesión, el mercado parece estar bajo presión y podría debilitarse aún más. Tras unos años de mayor demanda que oferta, que hicieron subir los fletes.

Nota: El periodo sombreado indica recesión

Esta demanda se debió en gran medida al aumento del gasto de los consumidores. Cuando comenzó la pandemia de Covid-19, una oleada de medidas de estímulo a escala mundial inyectó enormes cantidades de dinero en la economía mundial. El FMI calcula que la cantidad ronda los 9 billones de dólares.

Como la gente tenía más dinero (y en gran medida no podía gastarlo en servicios debido a los cierres patronales), la demanda de bienes se disparó. Los buenos tiempos continuaron, con un aumento de casi el 5% en el comercio marítimo durante 2021 y 2022 en comparación con los niveles de 2020.

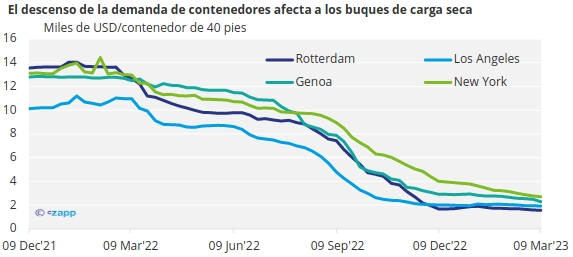

Esta demanda de mercancías impulsó directamente la demanda de contenedores, pero también afectó indirectamente a los graneles. Con las tarifas de los contenedores por las nubes, los exportadores que podían pasar de uno a otro solicitaban ahora más servicios a granel. Esta mayor demanda de carga seca a granel se tradujo a su vez en un aumento de los precios.

Las medidas de bloqueo de Covid, como el cierre de puertos, la menor capacidad de personal, los requisitos de cuarentena y la ineficacia de la cadena de suministro provocaron más restricciones de suministro. Las operaciones de carga y descarga se prolongaron con menos personal, por lo que los buques permanecieron inmovilizados durante más tiempo. También había problemas de cuarentena relacionados con el personal que cruzaba fronteras internacionales.

Ahora, ha aumentado la disponibilidad de buques, ya que los problemas de la cadena de suministro se han vuelto más viables. La congestión portuaria ha disminuido considerablemente. También sabemos que la congestión en los puertos ha seguido disminuyendo, aumentando la disponibilidad de buques. Las tarifas de los contenedores han bajado, alejando el volumen del transporte de carga fraccionada, uno de los principales motores de la fortaleza en 2020-2022.

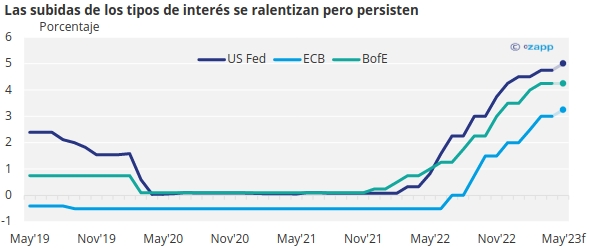

Una recesión mundial más profunda de lo previsto pesará mucho en la confianza, y más subidas de los tipos de interés dificultarán aún más el apetito de los consumidores por los bienes.

Esto plantea la cuestión de si estamos ante un periodo de estancamiento similar al posterior a 2008.

La oferta supera a la demanda

Después de un acontecimiento de cisne negro como Covid, es difícil hacer predicciones para el futuro. Sin embargo, hay algunos factores que son alcistas para la futura dirección del mercado.

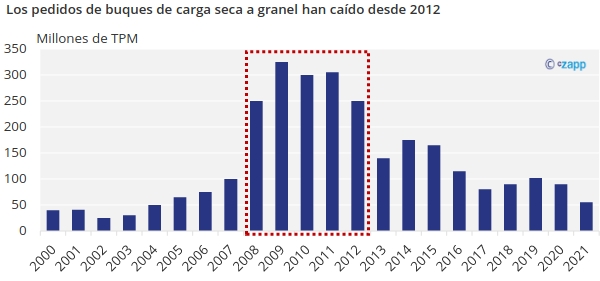

La principal diferencia entre el periodo recesivo de 2008 y el actual es que nos encontramos en un entorno de oferta fundamentalmente más ajustado, con un crecimiento de la flota de sólo el 1.5% en 2023, el más bajo de los últimos 30 años.

Durante el periodo comprendido entre 2005 y 2008, cuando los fletes subían, se produjo una avalancha de nuevos pedidos para intentar satisfacer la demanda. Durante este período, la financiación era fácil de conseguir y cada día surgían nuevos astilleros.

Pero los buques tardan en construirse y, como podemos ver en el gráfico anterior, esta nueva capacidad no empezó a funcionar hasta 2008, justo cuando empezó la recesión y disminuyó la demanda.

Este exceso de buques nuevos provocó un exceso de oferta en relación con la demanda y un estancamiento de las tarifas durante diez años.

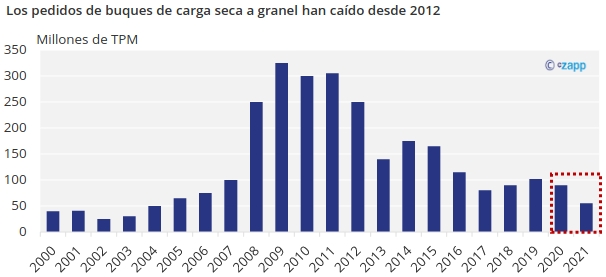

Ahora, sin embargo, la situación es muy diferente. A pesar de la nueva ola de demanda de 2020 a 2022, los nuevos pedidos de buques se han mantenido en niveles muy bajos.

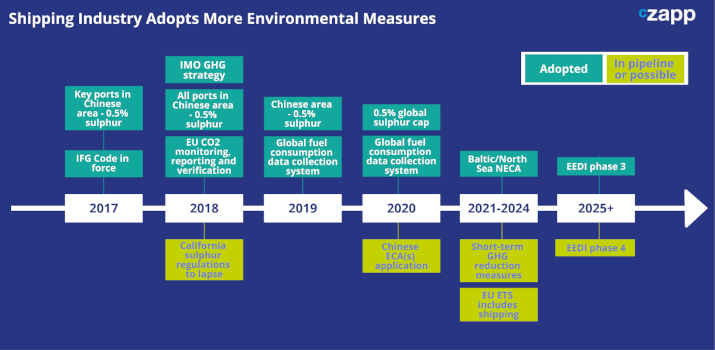

El principal motivo son las nuevas normativas medioambientales destinadas para reducir las emisiones de carbono. Los próximos años serán un periodo de transición para el sector.

Como sabían que se avecinaban estas normativas, los armadores de los últimos años no pudieron reaccionar ante el aumento de la demanda del mismo modo que lo hicieron en 2005: comprando más buques. Esto se debe principalmente a que no sabían qué comprar. Incluso ahora, con tanta incertidumbre en torno a la legislación, ha habido una falta de nuevas compras.

Y estas nuevas normas sobre emisiones incentivarán la navegación lenta, lo que limitará aún más la disponibilidad de buques en el futuro.

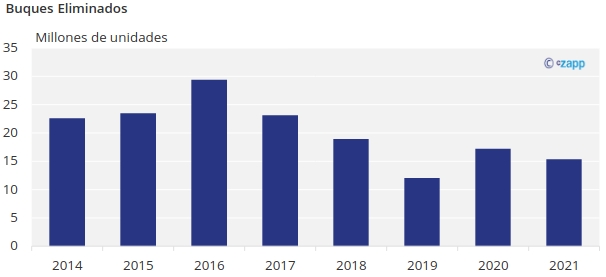

Además de la falta de nuevos pedidos, se han desguazado menos buques, lo que significa que la flota está envejeciendo. Si se produce una oleada de desguaces en un futuro próximo, la falta de nuevos pedidos en cartera restringirá la oferta, empujando los precios al alza.

La debilidad de la demanda china genera inquietud

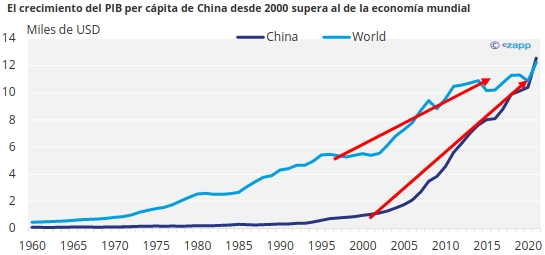

El gasto de los consumidores empieza a decaer a medida que la economía mundial entra en recesión. Uno de los principales motores de la demanda, China, ha sido motivo de preocupación para el sector del transporte marítimo. La demanda de China es uno de los principales factores de crecimiento de las tarifas de flete, debido a su enorme población y a su crecimiento astronómico.

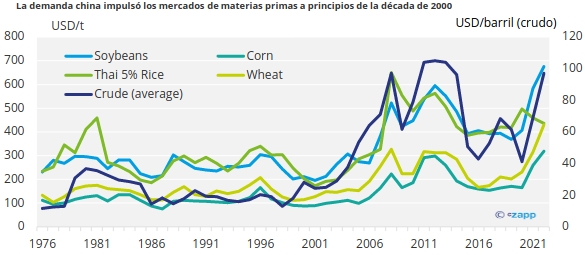

De hecho, China fue responsable casi en solitario de un enorme auge de las materias primas a principios de la década de 2000, a medida que su economía se expandía y aumentaba la demanda. La demanda se mantuvo gracias a los megaproyectos de infraestructuras y a los Juegos Olímpicos de Pekín de 2008.

Fuente: World Bank

La política de Cero-Covid que China aplicó de 2020 a 2022 sirvió para silenciar el gasto de los consumidores, lo que supuso un problema para el transporte de mercancías. Tras el abandono de la política a principios de 2023, había expectativas de un enorme repunte de la demanda, pero hasta ahora el rendimiento se ha mantenido apagado.

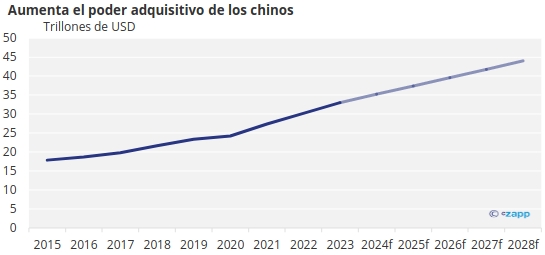

Sin embargo, el poder adquisitivo chino seguirá aumentando al menos durante los próximos cinco años.

Fuente: IMF

Una vez que China “vuelva a entrar en el mercado”, esperamos un repunte significativo de la demanda. Se espera que China impulse el crecimiento con el gasto en infraestructuras hasta 2023.

Rusia-Ucrania: un comodín para el transporte de mercancías

Otro comodín para los fletes es la guerra entre Rusia y Ucrania, que ya ha influido mucho en las tarifas. De hecho, cuando comenzó la invasión a principios de 2022, las tarifas experimentaron un repunte debido a un cambio en los flujos de cereales.

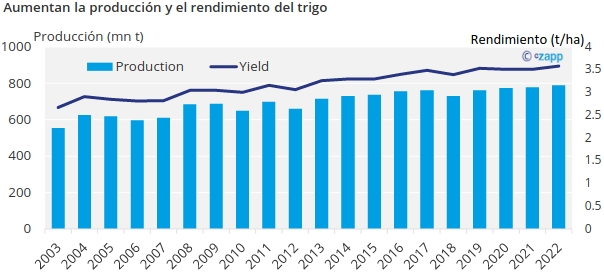

Ucrania y Rusia son dos de los mayores proveedores mundiales de cereales Las interrupciones de estos flujos comerciales han reducido la eficiencia de los buques, aumentando las toneladas-milla. Esto significa que se recorren más millas por la misma cantidad de carga, lo que reduce la disponibilidad y afecta a las tarifas.

Y a pesar de los efectos adversos de la guerra en Ucrania, se prevé una gran cosecha de grano, lo que es alcista para los buques Panamax, pero a su vez hará subir los precios de los Supramax y Handysize.

Sin embargo, existen dudas sobre la capacidad de Ucrania para exportar su trigo en el futuro. Empiezan a verse tensiones en el acuerdo sobre cereales del Mar Negro negociado entre Rusia y Ucrania. Y los vecinos de Ucrania, como Rumanía y Polonia, han empezado a oponerse a las exportaciones ucranianas de grano, alegando que deprimen los precios locales.

Si la guerra termina, veremos un aumento de los cargamentos que entran y salen del Mar Negro, así como un nuevo cambio en los flujos comerciales.

Reflexiones finales

- Hay muchos factores para tener en cuenta a la hora de predecir cómo evolucionarán los fletes.

- El impacto de algunas situaciones, como la guerra en Ucrania, son mucho más difíciles de evaluar.

- El sentimiento general en el mercado de fletes es de optimismo respecto a la recuperación del mercado, especialmente en la segunda mitad del año.

- Aunque la caída de la demanda es preocupante, esta recesión parece muy diferente de la última para el transporte de mercancías.

- En 2008, la caída de precios se debió al exceso de oferta y a la escasa demanda.

- La falta de nuevos pedidos y la incertidumbre sobre el cumplimiento de la normativa de emisiones plantean restricciones a la oferta.

- Dado que los nuevos pedidos requieren un plazo de varios años, es probable que cualquier aumento de la demanda procedente de China o del Mar Negro genere más restricciones por el lado de la oferta.

- Aunque es probable que la demanda descienda, el endurecimiento de la oferta limitará la caída de los precios de los fletes.

Preguntas clave para 2023 y más adelante

- ¿Es el momento adecuado para cubrir todo el transporte de mercancías para 2023/4 a los niveles actuales? No, las perspectivas siguen siendo inciertas.

- ¿Veremos volatilidad y picos de demanda hasta 2023? Probable Sí – el mercado sigue siendo sensible a los cambios

- ¿Es probable que el mercado ofrezca más oportunidades a la baja? Potencialmente sí – el sentimiento actual es débil

- ¿Consideramos prudente cierta cobertura en los niveles actuales para gestionar el riesgo alcista? Sí – los riesgos al alza podrían reforzar el mercado rápidamente y el mercado se encuentra en un nivel relativamente atractivo

¿Cómo puede ayudar Czarnikow?

Czarnikow ha desarrollado varias herramientas y estructuras para ayudar a gestionar eficazmente la exposición a los fletes a plazo. La clave es comprometerse ahora para que podamos asesorar de cerca en un entorno en constante cambio y asegurar que las estructuras están en su lugar para que la carga puede precio o cobertura cuando sea el momento adecuado.