O preço do suco de laranja concentrado congelado (FCOJ) atingiu novos máximos no mês passado, mas a commodity sempre experimentou volatilidade. Analisamos os fatores que influenciam a oferta e a procura e fornecemos métodos para gerir o risco de preço que decorre desta volatilidade.

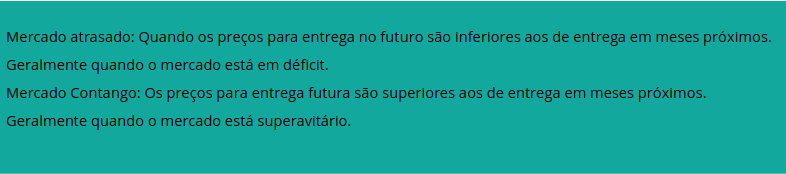

As regiões de produção do FCOJ estão concentradas

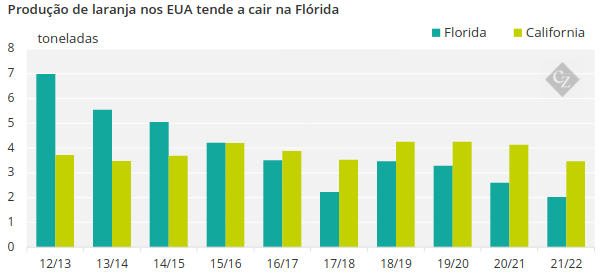

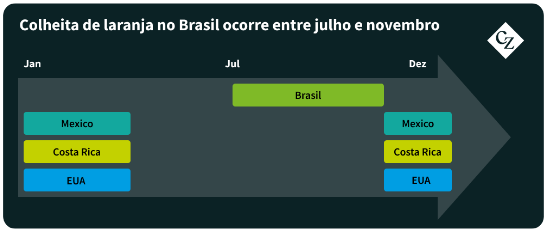

A produção global de laranjas para suco de laranja é extremamente concentrada, com a maioria ocorrendo no sul dos EUA, México e Brasil.

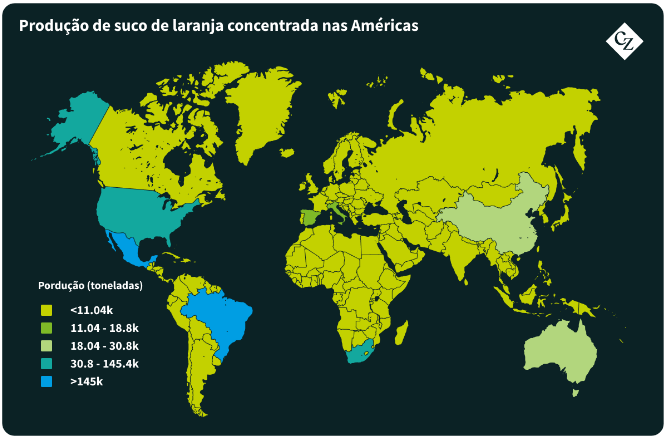

Como resultado desta concentração, a colheita de laranja é particularmente susceptível a efeitos climáticos adversos, com o mais recente – o furacão Ian – a afectar a colheita da Florida no final de 2022. O furacão foi um dos desastres climáticos mais dispendiosos alguma vez registados a atingir a Florida. e impactou a produção de laranja.

Fonte : USDA

Também existe o risco de pragas. A doença incurável das árvores cítricas HLB reduz a produtividade, causa a queda prematura dos frutos e afeta a saúde das árvores a longo prazo. Como resultado destas restrições de oferta, os futuros do FCOJ têm sido negociados nos seus níveis mais elevados nos últimos cinco anos.

Embora o clima tenha sido geralmente considerado o maior determinante dos preços do FCOJ, há outras questões a serem consideradas. Por exemplo, uma enorme quantidade de produção está concentrada no Brasil, o que significa que qualquer mudança na política governamental relacionada com o comércio, o ambiente ou a agricultura terá provavelmente um efeito significativo.

FCOJ pode ser negociado em mercados à vista e de câmbio

Tal como o açúcar e outras matérias-primas agrícolas, os futuros e opções sobre futuros do FCOJ são oferecidos em bolsas, bem como no mercado físico.

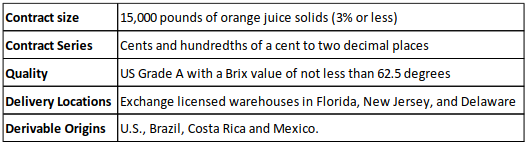

Especificações futuras do ICE FCOJ-A

Algumas das especificações do contrato para este produto estão acima. No entanto, lembre-se de que o produto pode ser adaptado para atender às necessidades do cliente.

O FCOJ é único por ser o único produto desse tipo oferecido no mercado de câmbio, o que significa que aqueles que negociam a commodity podem obter maior proteção contra o risco de preço.

Como o hedge pode ajudar

É importante ter em mente que a CZ tem dois tipos de clientes do FCOJ: produtores e consumidores. Os primeiros abastecem o mercado com a mercadoria e desejam aumentos de preços para que possam gerar lucros vendendo em níveis mais elevados. Por outro lado, os consumidores procuram comprar a mercadoria, pelo que preços mais baixos são mais benéficos para eles.

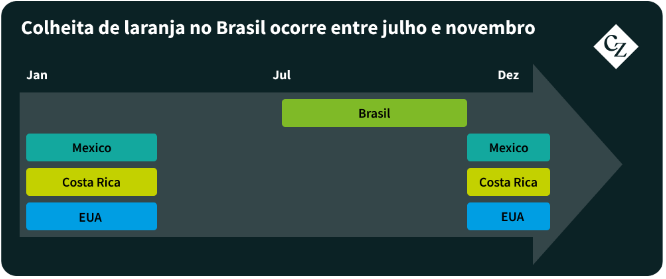

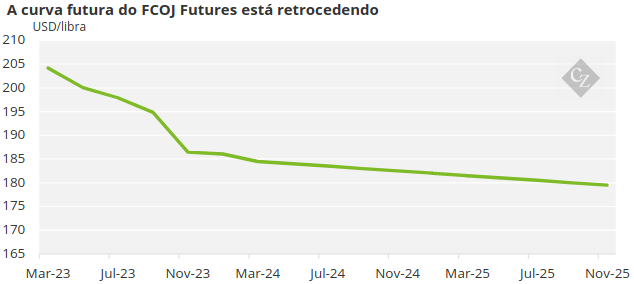

Para alcançar o melhor resultado para ambas as partes, CZ precisa de gerir o risco de alterações de preços no mercado de derivados, comprando e vendendo futuros de FCOJ e FCOJ. Neste momento, a curva futura mostra que estamos num mercado atrasado, o que significa que o preço no futuro é inferior ao preço atual.

Neste cenário, os produtores de FCOJ podem ser incentivados a vender a um preço à vista ou a assinar um contrato de longo prazo para vender no futuro. Quando o fornecedor estiver pronto para vender seu produto físico, a CZ o comprará pelo preço preferido do fornecedor. E como a CZ é uma entidade autorizada a negociar derivados, iremos cobrir o contrato vendendo simultaneamente um número correspondente de futuros

Os consumidores do FCOJ serão, por outro lado, incentivados a adiar as suas compras e a comprar a um preço futuro quando o mercado estiver em retrocesso. CZ comprará os futuros e emitirá um contrato estipulando que venderá ao cliente FCOJ para os próximos meses a um preço específico. Isso significa que, se o preço físico aumentar, o cliente não verá nenhum impacto financeiro material.

Proteção contra aumentos de preços também disponível

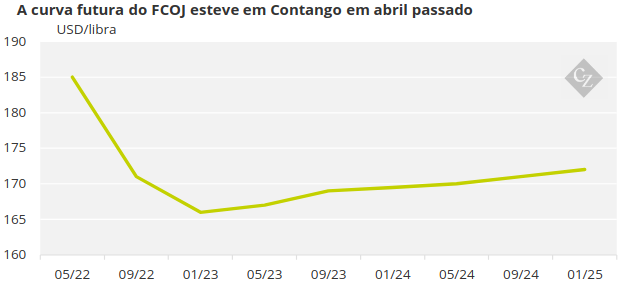

O oposto de um mercado atrasado é um mercado de contango, onde se espera que o preço futuro de uma mercadoria seja superior ao preço à vista. Foi o que aconteceu em abril de 2022.

Neste caso, seria mais favorável para o produtor vender ao preço à vista de Abril de 22 de USD 186 por libra-peso, uma vez que parece que os preços futuros poderão ser mais baixos. CZ pode comprar este contrato físico, mitigando o risco de os preços ficarem muito baixos para o cliente.

Por outro lado, o processador precisa de uma remessa para fevereiro de 23 e pode obter um preço FOB de US$ 167 por libra-peso no mercado futuro, como pode ser visto na figura 5. Se o cliente tivesse esperado e comprado pelo preço à vista , teria pago um preço FOB de 242 dólares por libra-peso, o que poderia afetar drasticamente a rentabilidade.

Hedging ajuda a gerenciar a volatilidade

Considerando esta volatilidade no mercado, tanto os produtores como os compradores poderiam proteger-se através de cobertura no mercado de derivados, utilizando ferramentas como os futuros. Assim como o açúcar, os contratos futuros do FCOJ são entregues fisicamente e os preços mudam diariamente de acordo com a oscilação do mercado e a sazonalidade.

Isto significa que o balcão de derivados pode funcionar como um amortecedor entre os clientes CZ e as flutuações dos preços físicos, permitindo assim que os clientes CZ sejam formadores de preços em vez de tomadores de preços.

Independentemente de o mercado estar em alta ou em baixa, a CZ pode monitorizar constantemente o mercado e os seus fundamentos para ajudar os clientes a compreender o mercado de acordo com as suas necessidades de negócio e a tomar as melhores decisões.